Не надейтесь на достойную пенсию, даже если у вас неплохая официальная зарплата. Лучше начните откладывать и учитесь правильно инвестировать.

Почему не стоит рассчитывать на деньги от государства?

Ежемесячно я отдаю 22% заработка государству для обеспечения собственной старости. С зарплаты в 100 000 рублей получается 264 000 рублей пенсионных взносов в год.

За 45 лет рабочего стажа набирается 11,88 миллиона рублей, и это без компаундирования, то есть без учёта временной стоимости денег.

Сумма приятная, но мне её не увидеть.

Ожидаемая продолжительность жизни в России — 66 лет у мужчин и 77 — у женщин. Понятно, что цифры условные, но давайте возьмём их за точку отсчёта. Учитывая новый возраст выхода на пенсию (65 лет для мужчин и 63 года для женщин), в будущем выйти на пенсию я едва успею.

У среднестатистической женщины будет ещё 13 лет жизни. При пенсии в 10 000 рублей в месяц это всего 1,56 миллиона рублей за 13 лет.

Итого чистая прибыль государства, полученная от двух разнополых старичков, — 22,2 миллиона рублей.

У Пенсионного фонда России вообще будут деньги?

Разумный вопрос: куда и с какой доходностью инвестирует ПФР?

По данным Основные сведения об инвестировании средств пенсионных накоплений за март 2018 года ПФР инвестирует через 33 управляющие компании. Но на самом деле 98% инвестируется через Внешэкономбанк. Вот расчёт Расчет стоимости инвестиционного портфеля и расчет стоимости чистых активов, в которые инвестированы средства пенсионных накоплений по стоимости чистых активов инвестиционного портфеля.

Погуглите сами, куда на самом деле «вложил» пенсионные накопления ВЭБ. Управляющие фондом не просто не заработали, они потеряли 40% того, что было.

В финансовом балансе известен такой приём — подмена одного актива другим: например, денег ценными бумагами. Для оценки справедливой стоимости активов в частном секторе существует институт аудита. Но никто не аудирует российское государство.

Поэтому я считаю, что благополучное будущее ПФР маловероятно.

Какая у меня будет пенсия, если я всё-таки доживу?

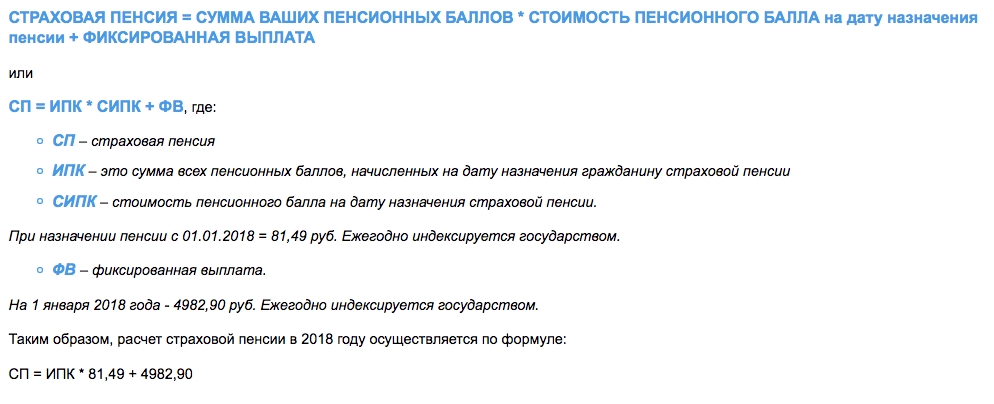

Многих волнует вопрос: если я доживу до пенсии, получу ли я свои деньги и как их посчитают? Но деньги-то не ваши: накопительную часть пенсии отменили ещё в 2014 году (вроде как заморозили). Учитывая динамику ситуации, скорее всего, навсегда.

Ваши отчисления уходят в текущее обеспечение пенсионеров и к вам имеют весьма условное отношение. Пенсия рассчитывается Как формируется и рассчитывается будущая пенсия через ИПК, а это всё же не деньги на пенсионном счёте.

Если по-простому, то ИПК — это лишь коэффициент учёта: кто больше дал, тот больше получит в будущем. И это про распределение имеющегося фонда между пенсионерами, а не про инвестиции и накопление.

Отчисления будут обеспечивать ваши дети и внуки. Так же, как вы сейчас платите за родителей-пенсионеров, бабушек и дедушек. Поэтому, какая у вас будет пенсия, не знает никто, даже ПФР.

И что мне теперь делать?

Надеяться только на себя. Включать голову. Выключать лень. Читать рекомендации опытных экспертов.

Так вышло, что вы живёте в государстве с повышенным страновым риском. Страновой риск влияет на стоимость денег и проценты ставки по кредитам. (Именно поэтому у нас с Европой такая большая разница в ставках на ипотеку.)

Но есть и хорошие новости. Вы живёте в прекрасное время: границы размыты, IT и финансы слились в экстазе технологических возможностей.

Ответ на вопрос «Как заработать на пенсию, не жертвуя жизнью сейчас?» довольно прост: научиться инвестировать самостоятельно.

4 правила успешного инвестирования, проверенных на себе

- Создайте постоянный денежный поток. Перечисляйте 10% заработка в собственный «пенсионный фонд».

- Изучите простые и надёжные инструменты инвестирования. Не ведитесь на сложные производные инструменты — чаще всего это развод.

- Максимально снижайте риски. Страновой риск устраните инвестициями в зарубежные инструменты.

Риск дефолта отдельных эмитентов и волатильности доходности портфеля решайте путём диверсификации портфеля активов. Риск банковской системы РФ (либо превышения лимита АСВ) снимите отказом от депозитов. - Вникайте в это так, как будто от этого зависит ваша жизнь. По крайней мере, от этого точно зависит её качество в будущем. Не хватает времени? Проконсультируйтесь у профессионалов.

Как можно гарантировать безбедную старость?

Для начала посчитаем ожидаемый экономический эффект.

Возьмём половину от официальных отчислений в ПФР с той же зарплаты в 100 000 рублей. Допустим, 11 000 рублей в месяц хотя бы на 20-летнем (240 месяцев) промежутке трудоспособности.

Вот пример расчёта собственного пенсионного фонда.

Если обеспечить годовую доходность 8% (это более чем реально), вы сформируете пенсионный капитал в размере почти 6,5 миллиона рублей из каких-то 11 000 рублей в месяц.

Вы можете начать инвестировать в 30 лет, закончить в 50, и у вас останется 15 лет, чтобы покутить. Между прочим, это больше 40 000 рублей в месяц, если разом снять все деньги с инвестиционного счёта и больше не получать проценты.

Вы осознали выгоду? Вложили в два раза меньше, чем в ПФР, копили всего 20 лет, а потом ещё 15 лет наслаждались жизнью на 40 000 рублей в месяц. Ладно, поймали: 40 000 рублей в ценах 2038 года — это не сегодняшние 40 000 рублей, поэтому в таблице есть расчёт по скорректированной ставке на инфляцию (4%). Это означает, что в ценах года достижения 50 лет вы получите 4 034 000 миллиона, а это уже пенсия в размере 25 800 рублей в месяц. Как ни крути, всё равно лучше, чем никакая пенсия от ПФР.

Так куда вкладывать?

Куда пойти, чтобы было просто и надёжно, да ещё и под 8%, — поделюсь личным опытом.

Российский фондовый рынок не вариант. Причём весь: акции, облигации, ПИФы. Да и банки туда же. Во-первых, страновые и политические риски. Во-вторых, валютный риск (рубль всё-таки неустойчив). В-третьих, в РФ никого не интересует ни миноритарный акционер, ни держатель облигаций. Конечный бенефициар российских компаний — генеральный директор со свитой подрядчиков. Вы никогда не проконтролируете, куда они потратят вашу прибыль.

Банковскую систему лихорадит, АСВ не панацея. Особенно в случае, когда вы инвестируете с горизонтом в 20 лет и капиталом свыше 1,4 миллиона рублей.

Единственное, с чем придётся столкнуться на российском рынке, — это брокеры и биржа, но на деле это совсем не страшно и даже бесплатно.

Лучше вкладывать в мировую экономику.

Вся экономика планеты (ну может быть, кроме КНДР) зиждется на парадигме потребления. Это сводится к ВВП стран, а в финансах, в свою очередь, — к прибыли компаний, производящих ВВП.

Прибыли компаний — это рост их капитализации, а капитализация — это стоимость акций. Это значит, что фундаментом (основой прироста стоимости активов) всей финансовой системы мира является рынок акций. Всё остальное вторично.

А как же облигации (бонды)? Это элементарный инструмент привлечения заёмного капитала, но источником его погашения является всё та же прибыль компании.

Знаете, почему компании размещают облигации и берут, по сути, в долг? Да потому, что они заработают 15% с инвестированного капитала, а вам по облигациям отдадут 8%, то есть 7% они получат просто так. Деньги-то были ваши, а не их.

Но это абсолютно справедливо, ведь ваши 8% они обязаны отдать практически при любом раскладе (кроме банкротства), а 15% платить акционерам вообще не обязаны. И тут всё зависит от способности менеджмента генерировать прибыль.

Мы подошли к ключевому принципу инвестиций: доходность прямо пропорциональна риску. Акции более доходны и более рискованны, облигации менее доходны и менее рискованны.

Вы уже поняли, что я подвожу вас к формированию портфеля активов на фондовом рынке. Этого не нужно бояться. Так устроена экономика развитых стран, просто россияне пока по большей части безграмотны в этой области.

Оцените свой риск-профиль, то есть насколько лично вы готовы терпеть временные убытки и какую вы хотите доходность. В зависимости от этого выбирайте акции, или облигации, или их комбинацию.

Выбирайте исключительно зарубежные компании и диверсифицируйте портфель по отраслям. Можно и по странам, но помните, что основной экономический рост — в IT-секторе США.

Что необходимо знать?

Для спокойствия в периоды просадки рынка и пониженной доходности запомните два золотых правила:

- Быть в рынке. Теория финансов говорит нам важную вещь: используя лишь публичную информацию (например, технический и фундаментальный анализ), обыграть рынок на долгосрочном промежутке невозможно. Поэтому бесполезно пытаться заработать больше рынка, зря потратите нервы. Будьте в рынке.

- Кризис не вечен. Времена финансовых кризисов нужно перетерпеть. Существует понятие «психология отложенного спроса». В кризис потребитель предпочитает сохранять. Как только кризис миновал, потребитель начинает потреблять избыточные накопления. Таким образом, после кризиса фондовый рынок ускоряется и быстрее отыгрывает потерянные позиции. Это не касается облигаций, у которых фиксированная доходность (купоны и основной долг вы получите при любом раскладе, кроме одного — дефолта эмитента).

Где лучше открыть брокерский счёт?

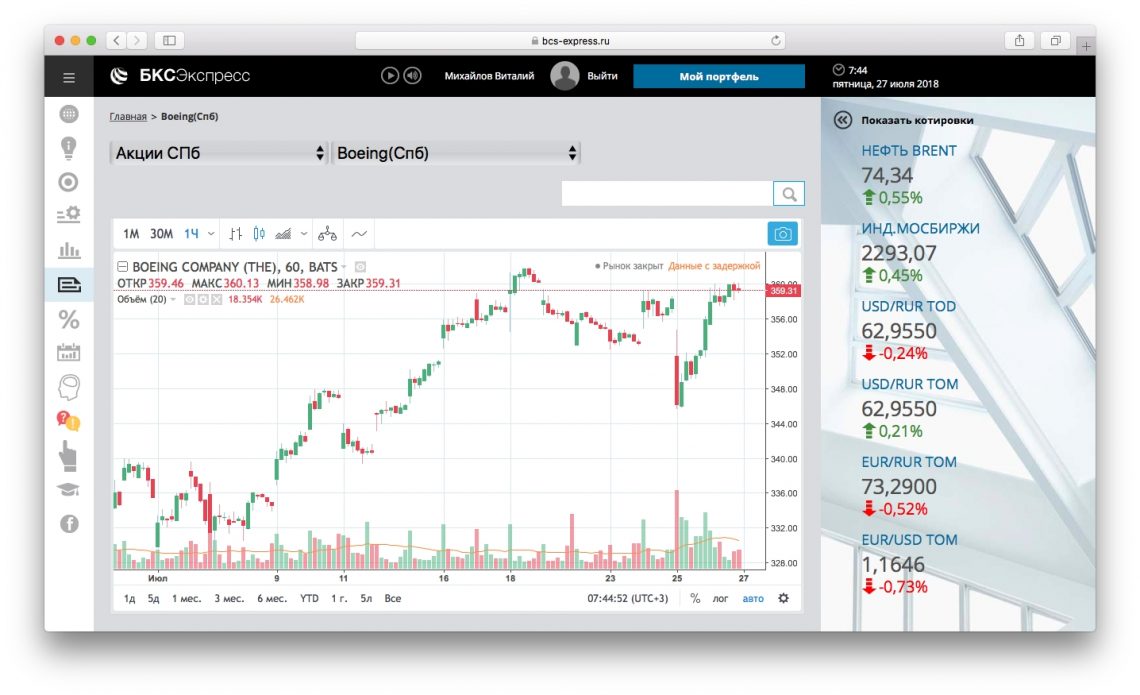

Я пробовал разных брокеров и их аналитику. По опыту рекомендую открыть брокерский счет в БКС, потому что здесь не требуют архаизмов типа электронно-цифровой подписи и установки сторонних платформ для торговли.

Для пассивного инвестора будет вполне достаточно веб-интерфейса с СМС-подтверждением ордеров.

На основе чего принимать решения?

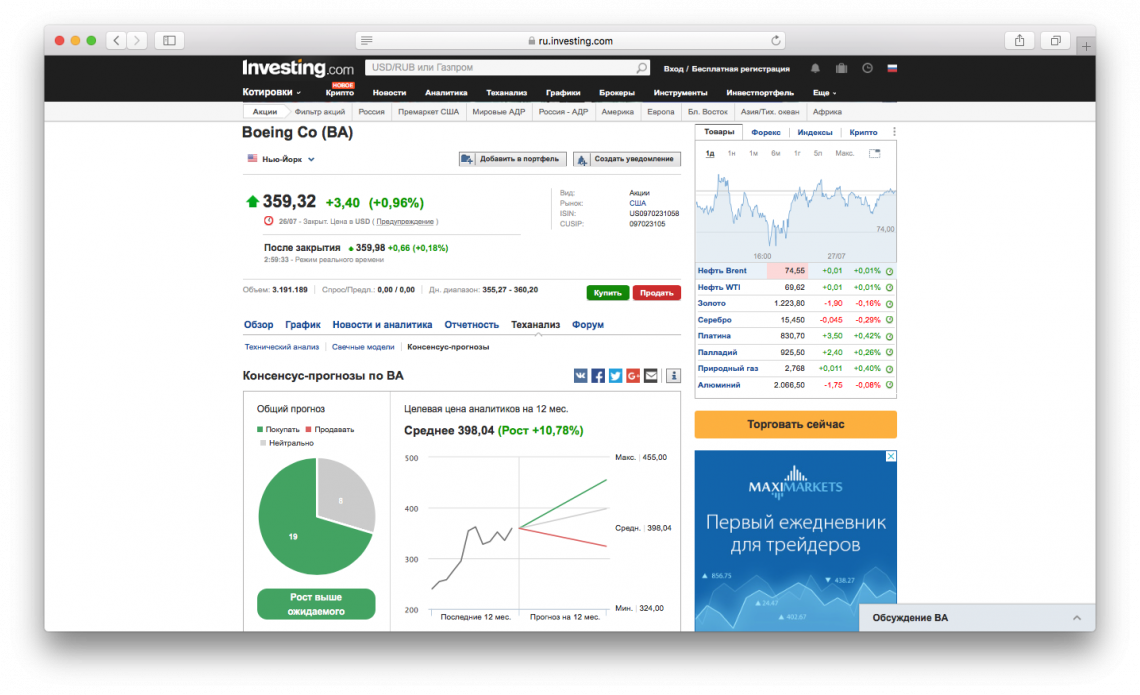

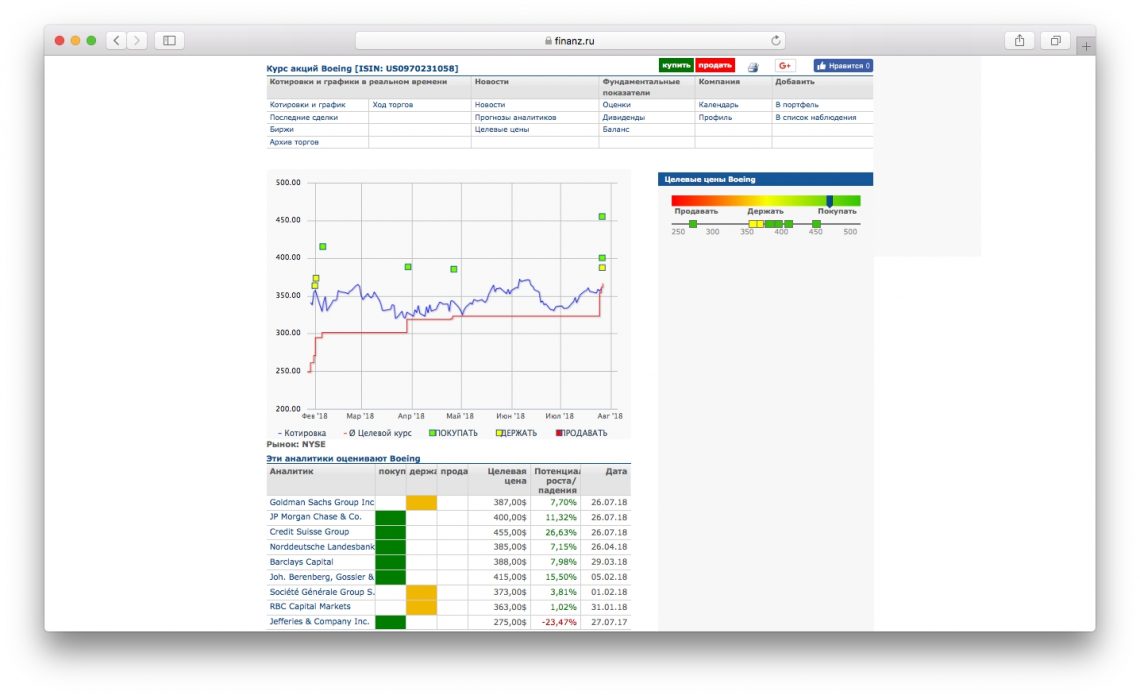

Не изобретайте велосипед, пользуйтесь консенсус-прогнозами профессионалов. Информации и сервисов хватает.

БКС Экспресс

Новости фондового рынка и экономики. Статьи об инвестициях и финансовых инструментах. Котировки акций, графики онлайн. Технический и фундаментальный анализ. Комментарии и прогнозы аналитиков.

Investing.com

Котировки валют, акции, индексы, а также технический анализ, графики, финансовые новости и аналитика.

Finanz.ru

Финансовые новости: статьи, оценки, аналитика мирового финансового рынка, котировки валют и акций в реальном времени.

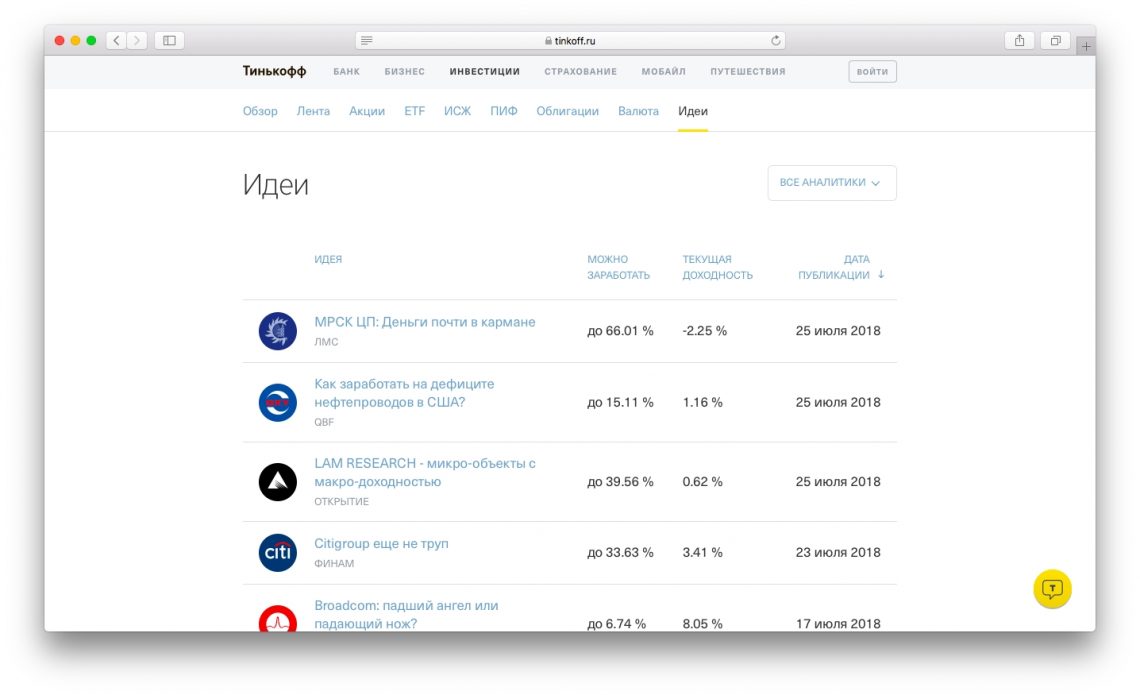

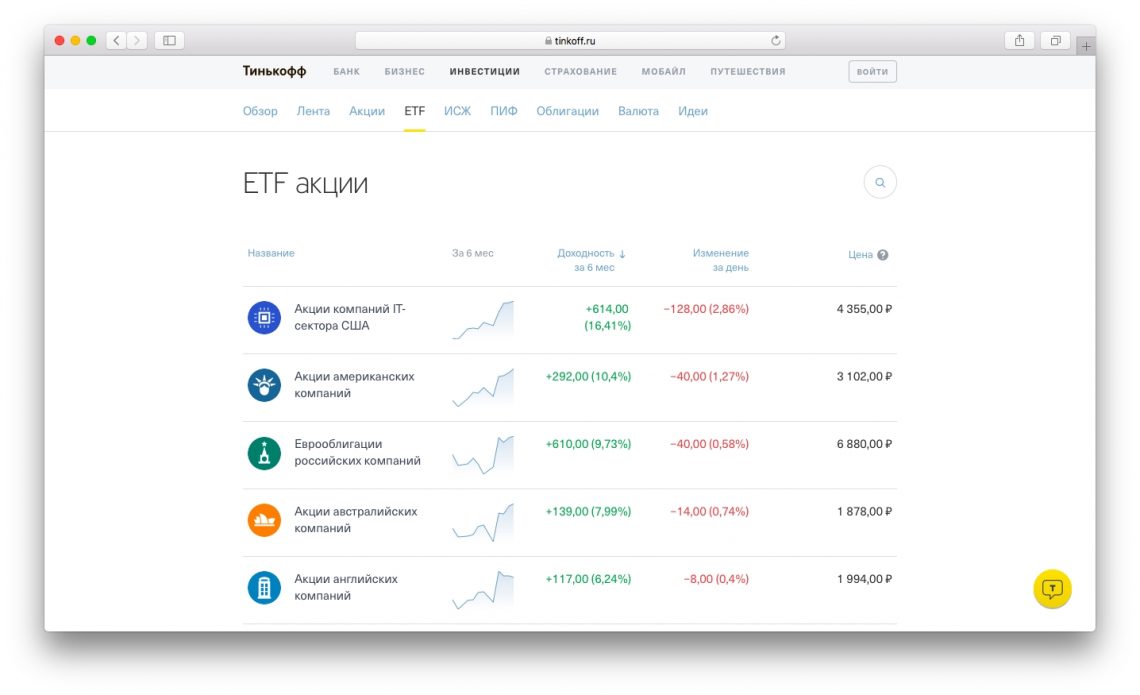

Тинькофф.Инвестиции

Покупка акций компаний и ETF, облигаций, валюты. Бесплатное открытие и обслуживание брокерского счёта.

А что делать, если совсем лень разбираться?

Если искать информацию, разбираться в аналитике и самому собирать портфель вам просто лень, тогда советую купить ETF (Exchange Traded Fund) на готовый портфель активов (акции, облигации, металлы). А ещё лучше — собрать портфель из разных ETF. Взгляните на доходности, каждая из которых превысила 8% годовых.

Об этом модном и эффективном финансовом инструменте стали всё чаще писать в бизнес-изданиях. Читайте, вникайте. Уверен, разберётесь без проблем.

Выводы

- Не верьте в достойную государственную пенсию.

- Чем раньше решите самостоятельно формировать своё будущее обеспечение, тем лучше.

- Не вкладывайте в акции и облигации российских компаний.

- Вкладывайте в зарубежные финансовые инструменты и растите доходы вместе с мировой экономикой. (Другой легальной экономики у этой планеты всё равно нет.)

- Внимательно перечитайте статью и действуйте.

Удачи!

https://lifehacker.ru/kak-vyzhit-na-pensii/ — link

Виталий Михайлов — финансовый директор и основатель «Крафтовых финансовых решений», финансовый директор Kiwitaxi.