Российские банки в этом году стали лояльнее к потенциальным заемщикам. По данным Объединенного кредитного бюро (ОКБ, единственное собирает данные по Сбербанку), в первом квартале банки одобрили выдачу кредитов по 48 процентам заявлений физлиц.

За тот же период 2017 года было одобрено на 10 процентов меньше заявок. Рост зафиксирован по всем сегментам розничного кредитования, кроме автомобильных кредитов. Однако из этих данных автоматически следует, что банки все еще отклоняют больше половины кредитных заявок. «Российская газета» подобрала несколько причин, по которым банк может отказать в кредите.

Плохая или пустая кредитная история

Кредитная история — это сведения о том, как потенциальный клиент раньше исполнял обязанности по различным долгам. Эти данные хранятся в бюро кредитных историй, банк запрашивает у них информацию перед одобрением кредита. Степень «испорченности» кредитной истории может быть разной — на допущенные ранее просрочки по выплатам до пяти дней банк может закрыть глаза (особенно если их было немного).

Просрочки же от одного месяца и больше (особенно свыше 90 дней) уже по-настоящему портят кредитную историю — если банк и выдаст кредит, то неизбежно застрахуется от потерь и увеличит проценты по ссуде.

Непогашенные обязательства, а тем более судебные взыскания и продажа залогов фактически отрезают потенциального заемщика от кредита в банке. Полное отсутствие кредитной истории также может стать причиной отказа в кредите, поскольку банку неизвестно, как клиент будет исполнять свои обязательства. Это более справедливо в отношении крупного кредита, но здесь банк проанализирует и другие факторы — особенно, доход заемщика.

Низкий уровень дохода

По сути, ключевая причина для отказа в кредите. Банк обязательно оценит уровень потенциальной долговой нагрузки клиента. Если заемщик намерен отдавать по кредиту больше 40-60 процентов своего ежемесячного дохода, то вероятность неодобрения будет близка к 100 процентам. Внезапно, очень высокая зарплата тоже может стать поводом к отказу в кредите — не всякий банк заинтересуется очень быстрым погашением долга.

Восстание скоринг-машин

Процесс одобрения кредита в банках автоматизирован, большое количество параметров надежности клиента проверяется компьютерной программой — это и есть скоринг. Система может проверить и стаж работы, и наличие высшего образования, возможную судимость. «Скоринг-машина» анализирует также предоставленные клиентом документы. В крупных банках скоринг может проводиться и по профилям заемщика в социальных сетях. Окончательное решение о выдаче кредита примет все же сотрудник банка, но мнение компьютера о человеке значит очень много.

Внешние признаки

Этот метод оценки пока еще не подвластен компьютеру и находится под полным контролем банковского менеджера. Плохая одежда, сильно «помятый» вид, алкогольное амбре и невнятные ответы на внятные вопросы явно не помогут успешно взять кредит.

Кредит не на те цели

Обрубить доступ к кредитования может и непонимание заемщиком его цели. Обращение в банк за кредитом наличными на автомобиль, жилье или стартап — не самая лучшая идея. Использование целевой программы (автокредитование, ипотека) позволяет сделать верным хотя бы первый шаг заемщика.

.

https://rg.ru/2018/07/07/nazvany-prichiny-po-kotorym-bank-mozhet-otkazat-v-kredite.html — link

Как искать причины банковских отказов

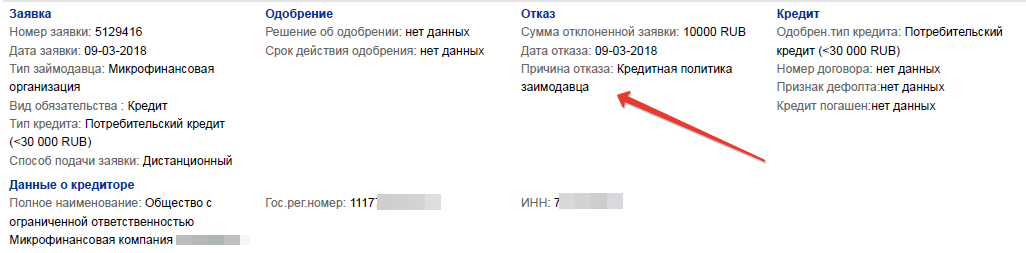

- Выясните формальную причину у сотрудника банка или в кредитной истории.

- Если причина связана с кредитной политикой банка, запросите кредитный или социодемографический скоринг. Кредитный — если брали кредиты или микрозаймы. Социодемографический — если берете кредит впервые.

- Если причина в высокой кредитной нагрузке, запросите меньшую сумму кредита или подтвердите дополнительный доход.

- Если причина в кредитной истории, изучите ее и найдите проблемные места. Встретите ошибки — просите кредитора их исправить. Устраните активные просрочки и нивелируйте их исправно выплаченными кредитами. Не частите с микрозаймами и заявками на кредит.

- В случае расхождения информации обратитесь в другой банк и тщательно проверьте анкетные данные.

Заемщики смогут потребовать назад часть страховки при досрочной выплате кредита

Заемщики, досрочно вернувшие деньги банку, смогут получить назад часть страховки, оформленной на этапе выдачи кредита. Правительственный законопроект, дающий гражданам такое право, находится в Госдуме. Сегодня он прошел предварительное рассмотрение в комитете по финансовому рынку.

Сейчас при досрочном погашении кредита уплаченные за полис деньги, как правило, не возвращаются. Новые поправки подразумевают, что заемщики смогут требовать назад часть средств в течение 14 календарных дней с даты досрочного погашения кредита или займа. К возврату пойдет та часть премии, которая покрывает период, когда страхование действовать уже не будет. Если речь идет о так называемых коллективных программах страхования, срок, в течение которого заемщик сможет заявить о своем праве — вернуть «неиспользованную» часть страховки, сокращается до 10 дней.

Разница в том, что в первом случае полис покупается у страховой компании. Банк в этой ситуации выступает лишь агентом, который передает страховку и берет за эту услугу свою комиссию. Во втором случае финансовая организация сама приобретает у страховщика страховую защиту сразу для большого числа заемщиков. Поэтому каждый из них платит банку за подключение к коллективной программе страхования. Эту комиссию финансовым организациям при досрочном расторжении договора страхования заемщиками, погасившими кредит или заем раньше срока, разрешено будет оставлять себе — это право предусмотрено законопроектом правительства.

Если документ будет принят, он вступит в силу спустя 180 дней после дня официального опубликования. Необходимость отсрочки авторы поправок аргументируют тем, что банкам и страховщикам нужно будет подготовиться к новой работе с клиентами.

Эксперты инициативу в части защиты прав заемщиков поддерживают, но обращают внимание на некоторые нюансы, которые касаются коллективных договоров страхования.

Сегодня известны случаи, когда комиссия банка при подключении клиентов к таким программам доходит до 90 процентов от суммы страховки. В то же время нет никаких законодательных ориентиров и ограничителей для установления суммы комиссии. «Период охлаждения» (время, в течение которого страхователь вправе отказаться от договора страхования и получить возврат уплаченной страховой премии в полном объеме при отсутствии страхового случая) при этой схеме тоже не работает.

В такой конструкции человек платит не страховую премию, а комиссию за присоединение к договору. Вернуть ее практически невозможно, и здесь требуется дополнительная проработка вопроса. Закон должен одинаково работать для договоров как индивидуального страхования, так и коллективного.

Коллективные договоры — суррогатная форма страхования и ее нужно запретить. Подобный формат сегодня используют все крупные банки. При этом клиенты в случае подключения к таким программам оказываются, фактически, бесправными.