Какой ущерб кроме стоимости ремонта покрывает полис ОСАГО, как получить возмещение от страховой без учета износа и из-за каких ошибок можно лишиться полиса и уплаченных за него денег?

Обязательный для всех автомобилистов полис ОСАГО может оказаться намного полезнее, если правильно им пользоваться. Для этого нужно знать о важных нюансах, в которых разбираются далеко не все водители. Документ может даже защитить от мошенников и автоподстав. Есть и обратная ситуация: случайные ошибки грозят ликвидацией полиса, потерей уплаченной за него премии и даже отказом в выплате после ДТП. Объясняем, на что обращать внимание.

Полис ОСАГО покроет разбитые часы и телефон

Полис ОСАГО покрывает ущерб размером до 400 тыс. рублей, который в ДТП получили автомобили, а также участники аварии. Но не всем водителям известно, что если в аварии пострадало перевозимое имущество, его стоимость также можно компенсировать за счет страховки ОСАГО. Это может быть сотовый телефон, телевизор или даже семейный фарфор, который вез в машине потерпевший в момент ДТП. В таком случае важно правильно оформить произошедшее: Европротокол уже не подойдет, придется дожидаться инспекторов ГИБДД.

Такое условие связано с тем, что владелец поврежденного имущества должен доказать, что разбилось оно именно в конкретной аварии. Инспекторы ГИБДД сфотографируют все детали, запишут объяснения, с которыми будет разбираться страховая компания.

«Европротокол не применяется, если в ДТП повреждения получило иное имущество, кроме двух транспортных средств. Без документов от ГИБДД возмещение не получить. В рамках такого возмещения будут оплачены и возмещение по автомобилю, и по иному имуществу», — объяснили Autonews.ru в Российском союзе автостраховщиков (РСА).

Если автомобилисты все-таки допустят такую ошибку и распишут повреждения имущества в тексте Европротокола, страховая компания имеет полное право вообще отказать в выплате по ОСАГО. Тогда разбираться водителям придется в суде уже в рамках гражданского иска.

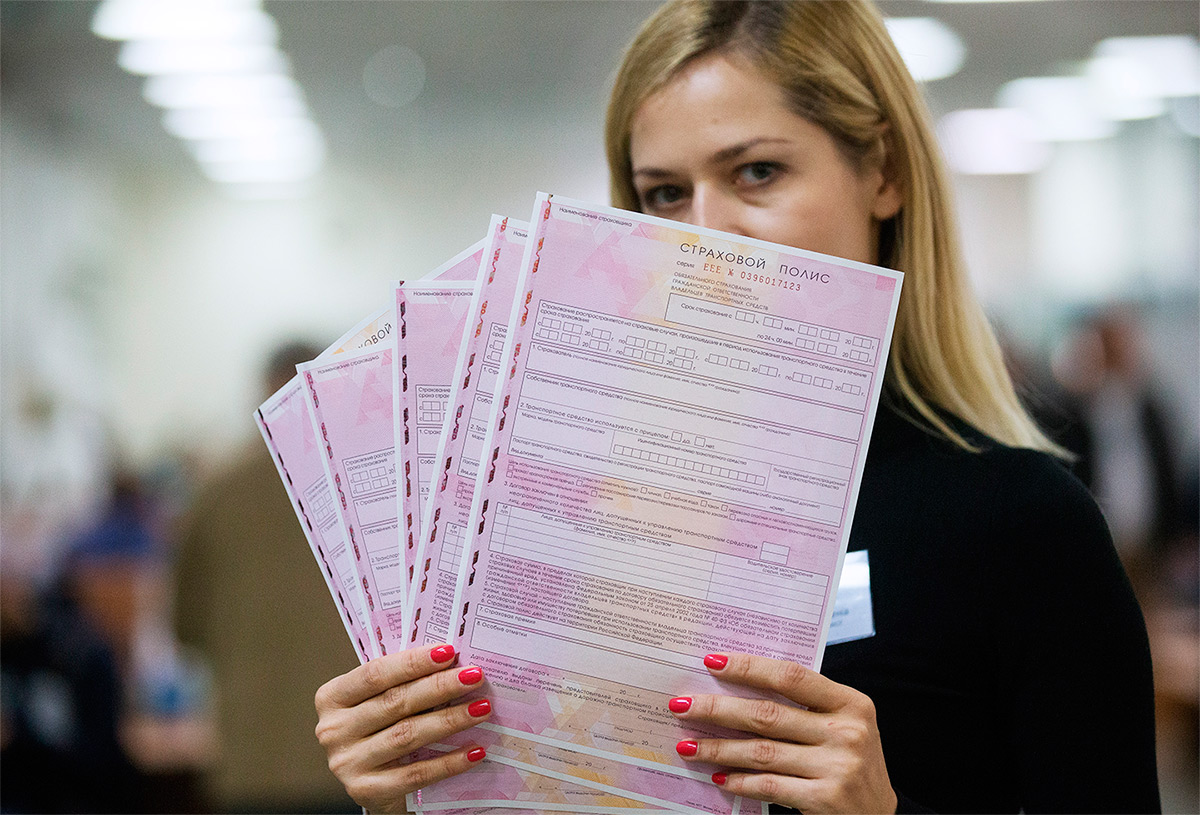

Фото: Олег Лозовой / РБК

Фото: Олег Лозовой / РБК

Зная эту особенность полиса, можно защититься и от классических мошеннических схем с якобы разбитыми при столкновении дорогими часами, ноутбуками и другим имуществом. Если предложить аферистам оформить ДТП и не соглашаться платить на месте, такие вымогатели, скорее всего, просто уедут.

Из-за ошибок полис аннулируют и деньги не вернут

Ошибки и неточности при заполнении анкеты для оформления электронного полиса ОСАГО будут стоить автомобилистам уплаченной за полис премии. Сам документ при этом аннулируют. Как объяснили Autonews.ru представители сразу нескольких страховых компаний, чтобы получить более выгодное предложение, некоторые водители занижают мощность двигателя своего автомобиля, а некоторые «забывают» указать, что работают в такси. Все это легко может вскрыться после проверки.

Иногда водители делают это неумышленно. Например, после проведенного тюнинга не получается выбрать подходящие параметры из стандартного набора. Еще одна частая ситуация — это смена прописки у водителя. Когда автомобилист с уже оформленной страховкой переезжает из одного региона в другой и меняет регистрацию, страховую компанию нужно обязательно об этом уведомить. Интерпретация любых параметров, которые могут привести к занижению стоимости страховки, недопустима.

«Мы расторгаем договоры, когда очевидно, что речь идет о сознательном и преднамеренном искажении предоставляемых данных, либо в случае серьезных ошибок — например, если мощность двигателя занижена сразу на несколько лошадиных сил», — объяснили в Росгосстрахе.

Фото: Кирилл Зыков / АГН «Москва»

Фото: Кирилл Зыков / АГН «Москва»

Чтобы избежать случаев расторжения договоров, необходимо тщательно заполнять документы, а при использовании услуг посредника — внимательно относиться к его выбору.

Отсутствие диагностической карты будет стоить страховки

Отсутствие диагностической карты — это повод для страховой компании расторгнуть договор. Некоторые автомобилисты запутались, разбираясь, кому и когда проходить техосмотр из-за запуска масштабной реформы всей системы. Реформа действительно началась с 1 марта 2021 года. А чтобы она прошла более плавно, некоторым автомобилистам продлили действие их диагностических карт на 6 месяцев, но не менее чем до 1 октября 2021 г. Речь идет только про документы, срок действия которых истекает в период с 1 февраля по 30 сентября 2021 года. Всем остальным для оформления полиса понадобится подтверждение о прохождении техосмотра.

Если водитель вовремя не проинформирует свою страховую компанию о прохождении процедуры, у последней появляется право регресса — то есть возможность потребовать возмещение вреда после ДТП с самого водителя.

Важно: право регресса возникнет только если ДТП произошло по причине неисправности транспортного средства. Таких аварий случается немного, а сам факт неисправности машины до аварии придется доказать.

ОСАГО могут распространить на ущерб от коммунальщиков

Совсем недавно депутаты Госдумы предложили руководству Центробанку и РСА распространить действие полисов ОСАГО на ситуации с повреждениями автомобиля коммунальщиками. То есть, покрывать ущерб, если на машину по вине коммунальных служб упадут деревья или снег с крыш. Пока предложение изучают, руководитель рабочей группы ОНФ «Защита прав автомобилистов» Петр Шкуматов предположил, что такой вариант может заработать в рамках дальнейшей индивидуализации тарифов.

«Идея законотворцев не имеет ничего общего с сутью обязательной автогражданки. Возможно, имеет смысл сделать эти дополнительные компоненты добровольными, ведь нужны они далеко не всем, а цену полисов увеличат. Например, у людей останется выбор: купить базовое ОСАГО или полис с дополнительными опциями», — считает Шкуматов.

Фото: Shutterstock

Фото: Shutterstock

Отремонтировать машину можно без учета износа деталей

В случаях, когда после ДТП водитель получает денежную компенсацию и машину ремонтирует сам, страховые компании оценивают стоимость починки с учетом износа деталей. Разница между ремонтом с использованием новых деталей и подержанных может достигать не одной сотни тысяч рублей. Водители вынуждены с этим обстоятельством соглашаться, ведь оно основано на законе об ОСАГО. Но бывают ситуации, когда страховщиков все-таки можно заставить заплатить без такой «скидки». Благодаря недавнему определению Верховного суда, добросовестные автомобилисты получили возможность требовать от страховой компании полную сумму ремонта.

Речь идет только о страховщиках, которые сначала нашли причины не исполнять свои обязанности по договору и чинить автомобиль, как этого законно требовал водитель. Например, если отказ последовал из-за ошибок в документах или из-за признаков мошеннических действий в поведении клиента. Если водитель уверен в своей правоте и готов доказать это через суд, можно отправлять автомобиль в ремонт и добиваться полной оплаты стоимости.

«В обязательственных правоотношениях должник должен возместить кредитору убытки, причиненные неисполнением или ненадлежащим исполнением обязательства. Если иное не предусмотрено законом или договором, убытки подлежат возмещению в полном размере», — говорится в определении Верховного суда. Пока это совершенно новая практика и нижестоящие суды должны для начала заново пересмотреть свою позицию, но юристы уже назвали это событие прорывным в борьбе с отказывающими в выплатах страховщиками

https://www.autonews.ru/news/604f62269a7947a6fe7553f9?utm_referrer=https%3A%2F%2Fzen.yandex.com — link

Новые правила расчета ОСАГО. Цена зависит даже от вашей профессии

Страховые компания начали использовать в расчетах автогражданки «иные» факторы — на цену полиса теперь влияют не только возраст, стаж и аварийность водителя, но также пол, профессия, цвет машины, ее кузов и марка

Фото: Александр Рюмин / ТАСС

Фото: Александр Рюмин / ТАСС

C августа 2020 года в России действуют новые правила расчета стоимости полисов ОСАГО. Речь идет о так называемом коэффициенте страховщика, который представляет собой не что иное, как технологии и критерии расчета полисов каско. В списке есть такие пункты как, например, пол, профессия, цвет машины, бренд и многое другое. Autonews.ru пообщался со страховщиками и выяснил, для каких водителей полис ОСАГО будет стоить дороже.

Очень индивидуальный тариф

Сегодня страховщики могут назначать тариф для каждого автовладельца персонально в рамках установленных значений: от 2471 до 5436 рублей. Разброс существенный, учитывая, что выбранная ставка умножается на коэффициенты, а их список расширился. Если раньше при установки базовой ставки компания ориентировалась только на категорию и назначение автомобиля в привязке к территории, а также на стаж, возраст и аварийность водителя, то теперь факторов, которые могут повлиять на тариф, стало гораздо больше. И у каждой компании они могут быть разные — где-то их 19, а где-то и все 60. По закону каждый страховщик должен опубликовать полный список на своем сайте.

Центробанк, как регулятор, установил факторы, которые страховщики не могут использовать для расчета тарифа. К ним относятся национальная, расовая, языковая принадлежность, вероисповедание и должностное положение. Однако в этот список не вошли ни сфера деятельности, ни пол страхователя — ориентироваться на эти данные при расчетах страховым компаниям можно. Однако в ЦБ сразу предупредили, что если в процессе работы новых правил заметят, что страховые компании применяют бездоказательные факторы убыточности, то запретный список расширится.

Фото: Донат Сорокин / ТАСС

Фото: Донат Сорокин / ТАСС

Страховщики могут индивидуально назначать базовую ставку в каждом договоре на свое усмотрение в пределах тарифного коридора в зависимости от рисковых факторов. Это подтвердил заместитель генерального директора «РЕСО-Гарантия» Игорь Иванов.

«Мы только недавно перешли на индивидуальную тарификацию, и сейчас рынок перестраивается на новые условия, поэтому говорить о том, что будет дальше с базовым тарифом, пока еще рано», — объяснил Иванов.

Компания «Росгосстрах» тоже начала переход к индивидуальному ценообразованию и учету индивидуальных факторов. «Перечень факторов, влияющих на цену ОСАГО, который мы теперь учитываем, доступен на нашем сайте. Мы ожидаем дальнейшую индивидуализацию ценообразования, которое будет зависеть в том числе и от конкуренции страховщиков за безубыточных клиентов», — пояснили Autonews.ru в пресс-службе компании.

Математическая модель по примеру каско

Индивидуальные тарифы в первую очередь отразились на злостных нарушителях ПДД. В перечень факторов, которые влияют на тарифы, внесли серьезные нарушения: проезд на красный свет, превышение скорости более чем на 60 км/ч, выезд на полосу встречного движения, а также управление автомобилем в нетрезвом виде. По данным РСА, это не более 15% страхователей по всей стране. Страховщики также уверяют, что больше 70% водителей, благодаря индивидуализации, уже получили скидки.

«Общее количество факторов достаточно большое, и, помимо характеристик самого клиента, учитывает и особенности транспортного средства, географию поездок и многие другие данные. Борьба за хороших клиентов на рынке только начинается. С другой стороны, есть системное повышение цен на запчасти, связанное с ростом курса. Но, скорее, мы ожидаем дальнейшее планомерное снижение тарифов, потому что доля хороших и добросовестных клиентов на нашем рынке преобладает», — рассказал Autonews.ru руководитель управления по работе с данными и бизнес-аналитике «АльфаСтрахование» Павел Нефедов.

Фото: Global Look Press

Фото: Global Look Press

В компании «РЕСО-Гарантия» также не смогли выделить конкретный сегмент водителей с самыми низкими тарифами, сославшись на расчеты математической модели, которая «зашита» в систему.

«Она опирается на множество риск-факторов. Мы используем все факторы для оценки степени риска, в совокупности их более 60. Например, индивидуальные характеристики транспортного средства — это не один фактор, а множество, в том числе тип кузова, мощность, цвет и так далее», — объяснил заместитель генерального директора Игорь Иванов.

Манеру вождения тоже учтут

Страховые компании не смогли выделить сегмент водителей с самыми дорогими и дешевыми тарифами, но мы подробно изучили сайты компаний и все факторы, на которые они опираются, чтобы составить портрет самого желанного и самого неприятного клиента по ОСАГО.

Согласно списку «иных факторов» на сайте «РЕСО-Гарантия», на формирование базового тарифа среди прочего влияют и пол, и сфера деятельности, и место жительства, и характеристики автомобиля. Причем последний пункт может включать в себя абсолютно любые данные о машине.

В списке факторов от «Росгосстраха» 19 позиций, среди которых есть тип кузова, количество пассажирских мест, данные о регионе и изготовителе. Есть в этом списке и данные обо всех регистрационных действиях автомобиля, семейное положение всех допущенных к управлению, а также данные о манере вождения. И на этом страховщики не остановятся. Дальнейшее развитие индивидуализации тарифа перейдет в цифру. Такое мнение в беседе с Autonews.ru высказал исполнительный директор РСА Евгений Уфимцев.

«Будут появляться новые коэффициенты цифровой эпохи. Например, страховые компании уже могут считывать ускорения автомобиля через свое мобильное приложение. Сейчас в основном используется опыт по каско, но появятся и новые цифровые вещи, о которых мы сейчас можем даже не догадываться. Сейчас у компании может быть высокий коэффициент за хэтчбек, но пониженный коэффициент за мужской пол, черную машину и наличие семьи. И цена полиса не изменится. У другой компании для женщин может быть повышенный коэффициент, но совокупно с другими факторами по кузову и цвету, тариф тоже не повысится. Давать оценку очень тяжело, потому что факторов много. И все компании складывают их по-разному. И пока мы не видим скачков в цене из-за них», — пояснил Уфимцев.

Фото: Дмитрий Серебряков / ТАСС

Фото: Дмитрий Серебряков / ТАСС

Страховая компания при учете «иных факторов» оценивает потенциальный риск аварии. То есть, по статистике красная машина чаще попадает в ДТП, поэтому этот цвет попадает в категорию аварийных. И уже сейчас можно предположить, что женатый учитель на белом минивэне заплатит за ОСАГО меньше, чем одинокая девушка на красном купе, даже если у них одинаковый рейтинг аварийности.

https://www.autonews.ru/news/601bbb219a7947fffeeaff02 — link